Olle Rossanders bok ”DET KIDNAPPADE KAPITALET” är mycket läsvärd! Trots att den bara är på drygt 200 sidor innehåller den mängder med intressanta fakta och referenser. Jag håller också helt med om de slutsatser han drar men idéerna måste vidareutvecklas. Information och insyn leder ingenstans om det inte finns ett engagemang. Demokrati fungerar bäst när de styrande har missbrukat sin makt och behöver ersättas och nya regler skapas. Skandalerna i näringslivet kan kanske ses som ett gyllene tillfälle att få små ägare engagerade i en välbehövlig ändringsprocess.

Den s.k. hybridformen – ett livförsäkringsbolag som är ömsesidigt men ägs till 100 % av ett annat bolag är på väg att försvinna. Försäkringsbolagen, t.ex. Skandia och Länsförsäkringar vill ombilda livbolagen till ”vinstutdelande”. Det bör inte accepteras av försäkringstagarna. Dels blir intressekonflikterna mellan de som äger bolaget (och bestämmer) och de som äger kapitalet – försäkringstagarna - kvar. Dels innebär det en överföring av stora värden från försäkringstagarna till bolaget. Ägarnas motiv för att vilja ombilda till vinstutdelande är naturligtvis att de inte nöjer sig med det, som de kan ta betalt för förmögenhetsförvaltningen. De vill ha en del av det förvaltade kapitalet.

Annika Creutzer, chefredaktör Privata Affärer har skrivit en bra krönika om detta: http://www.privataaffarer.se/pension/200809/rosta-nej-till-vinstutdela/

Av kommentarerna att döma blev gensvaret så stort vilket är synd. Detta är en viktig fråga för många pensionssparare. Det borde startas en kampanj mot vinstutdelning. För det behövs ett alternativ som försäkringstagarna/spararna kan uppfatta som bättre.

I samband med försäljningen av Skandia till Old Mutual föreslog Skandia Livs styrelse en överföring av livbolaget till en stiftelse. Det var säkert också försäkringstagarnas önskan. Men storägarna i Skandia, bl.a. AP-fonderna ville ha så mycket betalt som möjligt och lät livbolaget gå med i affären.

Det borde gå att ta upp detta förslag igen och framföra det för både Skandia Liv och Länsförsäkringar. En stiftelse har inga ägare och därför skulle vi få rena ömsesidiga livförsäkringsbolag. De nuvarande ägarna försöker säkert motsätta sig detta, men den allt friare flytträtten kan ge försäkringsägarna ett bra förhandlingsläge.

Frågan borde drivas till avgörande så snart som möjligt. Ombildning till vinstutdelande kräver att mycket kapital tillförs. Efter finanskrisen har ägarna troligen svårt att få fram det kapital som fordras, och det ökar chansen att kampanjen lyckas och resultatet blir fördelaktigt för spararna.

Försäkringstagarna skall betrakta sig som ägare i bolaget – de är inga ”kunder”. Ett viktigt problem som måste lösas är ”det demokratiska underskottet” som varit och är skadligt, ibland förödande, när ägarna är många och små. Det gäller att skapa en fungerande representativ demokrati. Här måste man utnyttja de verktyg som Internet har ställt till förfogande.

Verksamheten kan läggas upp på ett sätt som liknar det som Internet-mäklarna nu använder (t.ex. Nordnets ”skatteparadis”).

Det är ju faktiskt så att Internet redan håller på att förändra branschen! Kapitalförsäkringar har genom nya skatteregler blivit mycket populärt. Med Nordnet Kapitalförsäkring kan man placera i aktier eller fonder precis som på en vanlig depå. Fördelen är att man inte betalar någon reavinstskatt. Istället betalar man en liten avkastningsskatt*). För sådana försäkringar behövs alltså ingen förvaltning utöver den man sköter själv.

Livbolaget skall erbjuda olika produkter men de skall vara enkla att förstå och lätta att välja bland. ”Mystifieringen” skall bort.

Intressekonflikter skulle kunna elimineras eller åtminstone minimeras genom att:

- Försäkringssäljarna inte längre är säljare utan kompetenta rådgivare. De skall aldrig ha provision eller bonus utan fast lön. Försäkringstagaren är inte längre kund utan en presumtiv ägare och arbetsgivare.

- De sparprodukter som erbjuds skall ha granskats av rådgivarna, som inte får ha några fördelar av att vissa produkter säljs. Produkter med höga avgifter, stora risker eller villkor som är ofördelaktiga för spararna kan ”svartlistas”.

- Livbolagets ledning och kapitalförvaltarna skall aldrig ha resultatrelaterad ersättning – de förutsätts göra ett bra jobb ändå.

- Interna och externa controllers och revisorer som tillsätts direkt av, och ansvarar inför spararna/ägarna skall bevaka att oegentligheter inte förekommer och att en etisk, moralisk kultur råder.

Den viktigaste skillnaden för Det Nya Livförsäkringsbolaget är emellertid ägaransvaret. Livbolaget skall ha rätt och skyldighet att företräda de aktier som finns på försäkringstagares depåer eller i de fonder som bolaget förvaltar. Bolagsordningen skall ange hur ägaransvaret skall skötas. Till skillnad från vad som nu i stor utsträckning gäller för försäkringsbolag och fonder, skall livbolaget vara en aktiv ägare och söka inflytande i de bolag man har aktier i.

Ett livbolag bör vara en idealisk ägare om man vill att företaget skall utvecklas positivt på lång sikt. Här är intresset för ”kvartalsekonomi”, kortsiktighet, snabba klipp etc. betydligt mindre.

Livbolaget skall bevaka företagen och motarbeta kapitalkidnappning. Ägaransvaret skall utövas aktivt. Det skall vara ett ”etiskt ägande” värt namnet. Det gäller inte bara att undvika företag som tillverkar sprit, tobak eller krigsmaterial eller handlar med produkter som tillverkats av barn. Livbolaget skall normalt inte rösta med fötterna utan aktivt försöka påverka genom det inflytande som det totala försäkringskapitalet kan ge. Options- och bonusprogram skall i allmänhet stoppas, eftersom en enig forskning anser att de ger ökade kostnader och risker utan motsvarande resultatförbättring.

Livbolaget skall kommunicera med sina ägare – försäkringstagarna, via Internetportalen. På den kan försäkringar tecknas och ändras och värdeutvecklingen följas. Livbolaget kan ge råd och information om fonder och företag som man har aktier i. Det skall finnas ett forum där olika saker diskuteras och frågor kan ställas till experter eller bolagsledning.

Inför bolagsstämman kan nomineringar och olika förslag presenteras och diskuteras. På sikt kan kanske själva stämman hållas på nätet ;-).

Ett sådant här livbolag skulle kunna bidra till att ge ansiktslösa pengar ett ansikte - att någon blir herre över herrelösa pengar.

Det är förmodligen så att ett livbolag enligt de här principerna strider mot nu gällande lagar och regler - men då får väl dessa ändras!

-------------------------------------------------------------

*) Observera att Nordnet Försäkring AB är ett vinstutdelande bolag som köper tjänster av Nordnet Bank AB. Nordnet Försäkring AB har formellt rösträtten för aktierna, men utnyttjar den inte. Vidare, ett citat ur villkoren:”Försäkringsbolaget har rätt att ändra dessa villkor med verkan även för ingångna försäkringsavtal på det sätt Försäkringsbolaget finner nödvändigt eller önskvärt.”

Det Nya Livförsäkringsbolaget

Upplagd av Alex kl. 18:59 1 kommentarer

Etiketter: livförsäkring, sparande, ägaransvar

Stigande räntor

Upplagd av Alex kl. 13:28 0 kommentarer

Tänker du köpa Aktieindexobligationer? Gör en egen mix i stället!

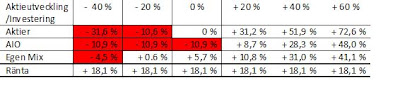

Efter oro och nedgångar på börsen är spararna ”trygghetstörstande” och bankernas reklam för Aktieindexobligationer (AIO) går lätt hem.Men de tar bra betalt för sina ”produkter”. Hur mycket är svårt att genomskåda eftersom det inte är så lätt att konstruera en AIO själv.(Fast det går –läs om det på Aktiespararna: http://www.aktiespararna.se/artiklar/Reportage/Bygg-din-egen-aktieindexobligation/ ) Jag tänker föreslå något annat: Dela pengarna du vill investera i två delar. Den ena placeras på bankkonto med hög ränta eller i obligationer. Den andra köper du aktier och/eller fonder för.För att isa vad det innebär skal vi jämföra fyra alternativ:

- Allt investeras i aktier.Investering följer aktiernas utveckling. Men vi får också utdelning, vilket bankerna i sina jämförelser gärna ”glömmer”.

- Allt investeras med fast ränta. Vi utgår från att man kan placera till 5,7 % ränta.

- Investering i AIO. Vi tar villkoren från en aktuell AIO: Nordens Lejon 808X som ges ut i augusti 2008 av SEB.

- En egen mix med hälften räntebärande och hälften i aktier/fonder. I jämförelsen antar vi att de senare utvecklas på samma sätt för alla fyra fallen.

Utfallet baseras på utvecklingen för tio ”noggrant utvalda” nordiska bolag under tre år. ”Slutvärdet fastställs som ett genomsnitt under tredje och sista året, för att minska effekterna av en eventuell nedgång då”. (Effekterna av en eventuell uppgång minskas ju också!)

Deltagandegraden är preliminärt 110 %, men utdelningarna (som är ca 3,5 % per år i dagsläget) tar man inte hänsyn till. Denna AIO baseras alltså egentligen på aktiernas utveckling under 2 ½ år.

Diagrammet visar de fyra alternativen. Utfallet visas för en utveckling av aktierna mellan – 50 % till + 60 %.

Vi kan konstatera:

- - Utvecklingen måste vara minst 30 % för att AIO skall vara bättre än ränta.

- - Egen Mix är klart bättre än AIO mellan -40 % och + 45 % utveckling av aktierna.

- - Över 45 % blir AIO lite bättre än Egen Mix, men båda ger då över 35 % avkastning, vilket ju kan anses som bra nog.

- - En egen mix skulle kunna innebära en större förlust än AIO om aktierna skulle falla mer än 40 %. Dels är det ganska osannolikt med ett så kraftigt fall till, dels kan man sälja aktierna, om de skulle falla mer än säg 30 % (stop-loss).

- - En egen mix innebär positivt utfall vid en utveckling ner till - 20 %, medan AIO behöver + 10 % för att inte ge förlust.

Upplagd av Alex kl. 20:06 0 kommentarer

Etiketter: alternativa investeringar, värdering

Värdering av fastighetsbolag - Kungsleden

Man kan inte använda p/e-talet när man bedömer värderingen av ett fastighetsbolag – i varje fall inte utan vidare analys.

Låt oss titta på Kungsleden. Aktien har handlats till historiskt låga nivåer. P/e-talet är under 3 – det måste väl vara billigt!

Vi sätter kursen till 45 kr som aktien har handlats till i dagarna. Övriga siffror tar vi från senaste periodrapporten (Q1 2008) dvs. året april 2007 - mars 2008.

Aktiens pris = p, vinsten = e, nettoskulden per aktie = d,

eget kapital per aktie = ek

rörelsens värde (dvs. i princip fastigheterna) enligt marknaden = ev

p = 45 kr

e = 17 kr

d = 162 kr

ev =p + d = 207 kr

ek = 67 kr

När man köper en aktie i Kungsleden för 45 kr får man alltså fastigheter, som aktiemarknaden värderat till 207 kr och ett lån på 162 kr.

p/e = 2,6

Om vi inverterar p/e får vi avkastningen

e/p = 38 % (!)

Men Kungsleden är kraftigt belånat (som de flesta fastighetsbolag), och man kan efter lite räknande få fram att 27 % av avkastningen kommer från hävstångseffekten från belåningen.

Rörelsen hade alltså endast en avkastning på 11 % (38-27) – rimligare men fortfarande ganska bra.

Rörelsen består av två delar:

- Driften av fastighetsrörelsen och viss modulhusproduktion

- Värdeförändringen av fastigheterna. Värdet räknas om varje kvartal enligt IFRS

Driften genererade 5 % av avkastningen och värdeförändringarna 6 %.

Framåtblick

Marknaden tror uppenbarligen inte att värdena skall fortsätta att öka.

Om vi antar att fastighetsvärdena inte förändras framöver, samt att räntekostnaderna ökar 1.5 %, men låter övriga siffror förbli oförändrade, får vi följande:

Driften genererar fortfarande 5 %. Resultatet från värdeförändringarna är 0 %.

Hävstångseffekten försvinner eftersom rörelsens avkastning är ungefär lika stor som bankräntan.

Total avkastning blir alltså 5 % och p/e-talet har ökat från 2,6 till 20. Aktien kanske inte är så billig ändå?

Sammanfattningsvis kan man väl säga att en fullständig analys av p/e-talet och var avkastningen kommer från kan vara intressant – men den säger inte mycket om aktiens värde!

Substansvärdering

Vi konstaterade ovan att om man köper en aktie i Kungsleden för 45 kr får man alltså fastigheter som aktiemarknaden värderat till 207 kr och ett lån på 162 kr.

Samma fastigheter är värderade till 229 kr i bokföringen (summan av eget kapital och skulderna: 67 +162 kr).

Vi handlar alltså Kungsleden med en substansrabatt som är 22 kr. Man brukar ställa rabatten i relation till eget kapital och då är den 22/45 = 37 %, en siffra som inte säger så mycket. Om vi ställer rabatten i förhållande till fastigheternas bokförda värde får vi 22/229 = ungefär 10 %.

Fastigheterna kan alltså falla 10 % innan substansrabatten försvinner. Ett företag som Kungsleden skall inte långsiktigt behöva handlas med rabatt eftersom förvaltningen och modulhusproduktionen kan väntas ge ett hyggligt överskott. Frågan är om fastighetsvärdena kan komma att falla mer än 10 %.

Belåningsgraden

Fastigheterna är belånade till 162/229 = 71 %, vilket inte är särskilt högt. Företaget tål alltså att fastighetsvärdena sjunker en del.

Räntetäckningsgraden

I tider nar fastighetsvärdena inte ökar är det viktigt att resultatet från driften väl räcker att täcka räntekostnaderna. I rapporten uppger bolaget att räntetäckningsgraden för första kvartalet 2008 var 1,6. (För 2007 var den 2,6.) Även om den har sjunkit är siffran betryggande.

Sammanfattning

Om aktien handlas till 45 kr är motsvarar substansrabatten 22 kr en gardering för att fastigheternas värde skulle falla 10 %. Belåningsgrad och räntetäckningsgrad indikerar inte några höga risker.

Aktien är säkert bra för den som långsiktigt tror på fastighetsinvesteringar. Några snabba klipp kan man knappast räkna med.

Upplagd av Alex kl. 12:06 2 kommentarer

Företag med hög belåning skall ha låga p/e-tal

När man bedömer p/e-tal måste man ta hänsyn till hur belånat företaget är. Belåning ger hävstångseffekt och hög avkastning men det betyder inte att aktien är "billig".

Om jag har, säg 100 000 kr och vill investera i aktier kan jag göra på olika sätt.

Jag kan helt enkelt köpa aktier för 100 000. Om aktierna i snitt har ett p/e-tal på 12,5 förväntar jag mig en avkastning på min portfölj på 8 % (1 dividerat med 12,5).

Jag kan ju också köpa samma aktier för ett större belopp, säg 500 000 kr och belåna aktierna till 80 % dvs. ta ett lån på 400 000 kr. Om vi antar att jag lyckas låna till 5 % ränta blir den förväntade avkastningen 8 % * 500 000 – 5 % * 400 000 = 20 000 kr vilket blir 20 % räknat på min investering. Man kan säga att min belånade portfölj har p/e-talet 5 (1/20 %).

Portföljen är ju fortfarande värd 100 000 kr. Genom belåningen har jag fått högre förväntad avkastning i utbyte mot ökad risk.

Javisst – det där är ju självklart för alla. Men att ta hänsyn till belåningen när vi bedömer ett företags p/e-tal verkar inte vara lika självklart. P/e-talen för företag, branscher och ibland hela börser jämförs ganska okritiskt och låga tal blir det samma som ”billigt”.

Att använda en vinstmultipel för att bedöma värdet av en rörelse är praktiskt och bra, men det bör tillämpas på själva rörelsen, inte på det hela företaget.

Inte för att belåning skulle vara fel. Nästan alla företag har, och skall ha lån. Men det är viktigt att lägga fast att företagets värde sitter i rörelsen. Inga värden skapas genom finansiering. Rimlig belåning påverkar inte rörelsens värde (men för stora lån kan öka riskerna så att rörelsens värde minskar).

Viktigt samband:

Aktiernas värde = Rörelsens värde – Nettoskulderna

som också kan skrivas:

Rörelsens värde = Aktiernas värde + Nettoskulderna

Om vi inverterar p/e-talet får vi avkastningen. Det är naturligtvis intressant att veta hur mycket av avkastningen som kommer från rörelsen och hur mycket som är resultat av belåningen (hävstången).

Det finns ett sätt att uppskatta hur stor del av avkastningen som beror på belåningen. Man måste veta nettolåneskulden per aktie (d). För att illustra principen väljer vi ett börsbolag, SSAB.

När detta skrivs har SSAB B fallit från drygt 200 kr till 145 kr under senaste sex veckorna. För ett år sedan var kursen nästan 300 kr. P/e-talet är nu 10 – det måste väl vara billigt?!

SSAB har efter köpet av IPSCO en ganska stor låneskuld. Nettoskulden per aktie är ca 121 kr (taget från första kvartalsrapporten 2008). Aktiens pris och vinst per aktie är tagna från Nordnets tabeller (3 juli 2008). Nordnet år sina uppgifter från SIX.

Vi antar att SSAB får betala 5,2 % i ränta för de pengar man lånar. Eftersom räntan är avdragsgill och skatten 27 % kan man då säga att de betalar en nettoränta på 3,8 %.

Aktiens pris = p, nettolåneskuld per aktie = d, vinsten per aktie = e, nettolåneräntan = i, Rörelsens värde per aktie (Enterprise Value) = ev

p = 145 kr

e= 14,50 kr

d = 121 kr

i = 3,3 %

p/e-talet = 10,0

ev = p +d = 266 kr

Vi inverterar p/e-talet och får motsvarande avkastning: 10,0 %

Formel:

Hävstångseffekten pga. belåningen är ungefär avkastningen över nettolåneräntan multiplicerad med nettoskulden dividerad med rörelsevärdet

Upplagd av Alex kl. 20:04 3 kommentarer

Vi behöver att nyckeltal till!

För att bättre förstå hur ett företag är finansierat ock kunna analysera värderingen behöver vi veta skuldsättningen. Nyckeltalet Nettoskuld per aktie skulle vara väldigt användbart.

För bedömning av en akties värdering har vi ju tillgång till ett antal bra nyckeltal:

Data per aktie:

Aktiens pris ............p

Vinst per aktie .........e

Substans per aktie.......jek (justerat eget kapital)

Utdelning per aktie......DPS (dividend per share)

Försäljning per aktie... s

Relationstal:

Pris dividerat med vinst.p/e

Pris/substans ...........p/jek

Direktavkastning ........DPS/p

Ett viktigt nyckeltal som saknas är nettoskulden per aktie.

Vi kan kalla talet d (Debt per share).

Varför är det ett viktigt nyckeltal?

- Skuldsättning ger ökad avkastning genom ”hävarmeffekten”. P/e-talet blir lågt och det kan förleda oss att tro att aktien är ”billig”.

- Om vi adderar skulden per aktie (d) till aktiens pris (p) får vi värdet (aktiemarknadens) på ”rörelsen” per aktie. Värdet på hela rörelsen brukar kallas EV – Enterprise Value. Värdet per aktie kan vi ge samma beteckning med små bokstäver (ev).

- Skuldsättning ökar risken – det är priset för den högre avkastningen. Om t.ex. skulden är lika stor som aktiens pris, och värdet på rörelsen minskar 10 %, då minskar aktiens pris 20%.

- En del aktier handlas med s.k. substansrabatt. Det blir mer meningsfullt att sätta rabatten i relation till rörelsens värde än till aktiepriset. Det gäller t.ex. investment- och fastighetsbolag där rörelsens värde är marknadens värdering av aktieportföljen respektive fastigheterna.

Vi skall titta på ett fiktivt exempel. Antag att vi har ett bolag som inte har några skulder – utom sådana som är en naturlig del av rörelsen. Det finns en million aktier som värderas till 180 kr styck.

Bolaget gör en vinst på 15 millioner per år vilket betyder 15 kr per aktie.

p ...= ......180 kr

e ...= .......15 kr

p/e .= .......12

Enligt bolagets balansräkning är Eget kapital 100 millioner. Substansen är alltså 100 kr per aktie.

jek .= ......100 kr

p/jek=...... 1,8

Vi kan grafiskt åskådliggöra en förenklad balansräkning enligt bokföringen samt en Värdebalans med marknadens värdering av bolaget.

Vinsten efter skatt är ju 15 millioner. Om vi antar att skatten är 25 %, ser slutet av den förenklade resultaträkningen ut så här (Mkr):

Rörelseresultat .......20

Finansnetto............-0

Resultat före skatt ...20

Skatt 25 % ............-5

Resultat ..............15

Antag nu att bolagets ägare och ledning anser att bolaget är ”överkapitaliserat” och vill dela ut pengar till ägarna. Bolaget ordnar ett lån på 80 millioner. Hela beloppet delas ut – 80 kr per aktie.

Aktierna är nu bara värda 100 kr per st. Börsvärdet har minskat med det utdelade beloppet till 100 Mkr. Balansräkningen och Värdebalansen ser nu ut så här:

Balansräkning

Rörelsens värde...........Eget kapital ....20 .

enl. bokföringen 100 .....Skulder .........80 .

Summa ...........100 .....................100.........

Värdebalans

Rörelsens värde ..........Aktiernas värde 100

enl. marknaden ..180 .....Skulder .........80

Summa ...........180 .....................100

Rörelsen värde påverkas ej av belåningen.

Rörelsens värde (EV) = Börsvärdet + Skulderna - eller

Börsvärdet = Rörelsens värde (EV) – Skulderna

Vad händer med p/e-talet när ett bolag belånas?

Resultaträkning belastas med räntekostnaderna på lånet

Rörelseresultat ....20

Finansnetto.........-4 vi antar att räntan är 5 %

.......................på lånet på 80 millioner

Resultat före skatt 16

Skatt 25 % .........-4

Resultat ...........12

Räknat per aktie blir det:

p ..= .............100

e ..= . ............12

p/e = . ...........8,3

P/e-talet har alltså minskat kraftigt!

Slutsatsen vi kan dra är alltså:

Om låneskulden i ett bolag ökar, t.ex. genom utdelning

eller återköp av egna aktier, skall p/e-talet minska

Man kan också uttrycka det på ett annat sätt: Ett bolag med en viss låneskuld skall ha ett lägre p/e-tal än samma bolag med en lägre låneskuld.

Följaktligen:

För att vi skall kunna bedöma p/e-talet behöver vi

nyckeltalet nettoskuld per aktie (d).

Vi skall återkomma till mer exakta samband mellan p/e-tal och låneskuld.

Anm. Beräkningen baserades på att ”Rörelsens värde påverkas ej av belåningen”. Värdet skall i varje fall inte öka. Möjligen kan marknaden anse att skuldsättningen ökar risken och därför sänka värderingen. Då blir p/e-talet ännu lägre.

Upplagd av Alex kl. 20:53 0 kommentarer

Historien om bolaget Låsar och Tänger AB

Det var en gång ett gammalt familjebolag som hette Låsar och Tänger. Bolaget hade stannat i sin utveckling men försäljningen gick bra och resultatet var stabilt och till glädje för ägarna. Bolaget hade inga lån och balansräkningen såg helt enkelt ut så här: Låsar och Tänger AB Resultatet var samma varje år: Rörelseresultat .......100 Aktierna handlades på börsen men familjen hade behållit majoriteten och kontrollen över bolaget. Det fanns 10 millioner aktier och vinsten per aktie var alltså 7,50 kr. Aktierna kostade 90 kr per st. dvs. p/e-talet var 12, som analytikerkåren rekommenderat. Börsvärdet var således 900 millioner kr. Ägarna var lite till åren komna och tyckte det lät intressant när finansmannen/riskkapitalisten Rudolf (kallad Rulle) Gardin erbjöd sig att köpa bolaget. För att få till stånd en snabb affär bjöd han 100 kr per aktie, vilket accepterades av alla. Rulle Gardin hade bildat ett moderbolag Låsar och Tänger Invest AB som genomförde köpet. Bolaget hade 1 million aktier med ett nominellt, inbetalt värde på 200 kr per st. Han satsade alltså 200 millioner. Han hade bra bankkontakter och fick låna 800 millioner. Balansräkningen i det nya bolaget såg ut så här: Låsar och Tänger Invest AB Koncernens balansräkning kunde också skrivas så här: Diverse tillgångar ........500 ..Lån ...........800 Låsar och Tänger Invest AB redovisade efter ett år sin första resultaträkning: Millioner kronor Vinsten per aktie var således 50 kr. Analytikerkåren tyckte att de skulle värderas till 600 kr per st., dvs. att p/e-talet skulle vara 12. Gardin sålde sina aktier i bolaget för 600 millioner och han fick beröm för att han på så kort tid skapat stora aktieägarvärden – för nya så väl som gamla ägare. Denna lilla saga försöker illustrera hur fel det kan bli

Millioner kronor

Diverse tillgångar ....500......Eget kapital ...500

Finansnetto..............0

Resultat ..............100

Resultat efter skatt....75

Millioner kronor

Aktier i Låsar och Tänger 1000 ..Lån ...........800

........................------ ..Eget kapital ..200

Summa ....................1000 ..Summa ........1000

Immateriella tillgångar ...500 ..Eget kapital ..200

Summa ....................1000 ..Summa ........1000

Rörelseresultat .......100

Finansnetto ...........-33 4,17 % ränta på lånet på 800 millioner

Resultat ...............67 Resultat efter skatt 50

om man okritiskt använder p/e-talet för att värdera aktier

Upplagd av Alex kl. 11:00 1 kommentarer

Om återköp av egna aktier

Sedan den 10 mars 2000 är det tillåtet för publika svenska börsföretag att handla i egnaaktier. Återköp av egna aktier har blivit ett populärt sätt att återföra kapital till ägarna – ett alternativ eller komplement till utdelning. Ägarna ser vissa skattemässiga fördelar och företagsledningarna uppskattar flexibiliteten. Återköp kan ju ske när som helst under året baserat på ett mandat från bolagsstämman, medan utdelning görs en viss dag i anslutning till stämman. Både ledning och ägare gillar att värderingen tenderar att öka. En felaktig uppfattning att återköp ”skapar aktieägarvärde” är nog ganska vanlig.

Omfattningen av återköpen har stadigt ökat. När det blev tillåtet i Sverige svarade återköpen i USA och andra EU-länder bara för drygt 1 % av börsvärdet. 2007 var återköpen i USA större än utdelningarna. Nu (2008) rullar ca 60 återköpsprogram i Sverige och i snitts köps 3,2 % av aktierna tillbaka.

På senare tid har kritiska röster börjat höras. I USA har Robert A G Monks, grundare av aktieägarorganisationen ISS, beskrivit återköpen som det största rånet i modern historia genom förmögenhetsöverföring från aktieägarna till direktörerna.

Några fakta om återköp:

1. De flesta återköp görs via börsen och följaktligen till marknadspris. (Andra typer av återköp behandlas inte här.)

2. Återköpen betalas med reda pengar, dvs. företagets kassa minskar och/eller lånen ökar.

3. Pengar överförs från bolaget till aktieägarna (vissa av dem). Börsvärdet minskar därför – på samma sätt som om pengarna använts till en vanlig utdelning.

4. De återstående aktiernas värde förblir oförändrat eftersom det minskade börsvärdet precis motsvarar minskningen av antalet utestående aktier. Detta gäller om köpet gjorts till marknadspris. Om återköpen driver upp kursen betalar bolaget för mycket. Detta innebär att de som säljer får för mycket och övriga aktieägare gör en förlust.

5. De återköpta aktierna hamnar i ”treasury” hos bolaget. Sådana aktier berättigar varken till rösträtt eller till utdelning.

6. Bolaget kan göra något av följande med de återköpta aktierna:

- a. Behålla dem i treasury för framtida bruk

- b. Använda dem vid företagsförvärv

- c. Ge eller sälja dem till företagsledning eller anställda enligt bonus- eller optionsprogram

- d. Makulera dem

8. I de följande punkterna antas att de återköpta aktierna makuleras – vilket är de vanliga.

9. Ett vanligt syfte som anges för återköpen är ”att optimera kapitalstrukturen” – ett begrepp som låter bättre än det som det egentligen är fråga om – att öka belåningsgraden.

10. Återköp av aktier har precis samma effekt (nästan) på bolagets balansräkning som en utdelning – Nettoskulden ökar och Eget Kapital minskar. Den enda skillnaden är att vid återköp minskar aktiekapitalet (när aktier makuleras). Det är emellertid vanligt att göra en liten fondemission och skriva upp värdet på de återstående aktierna. Då försvinner den lilla skillnaden också.

11. Återköp är alltså egentligen ett alternativ till utdelning. Trots detta behandlas utdelning och återköp helt olika vid bolagsstämman. Beslut fattas högtidligen om hur årets resultat skall

disponeras – trots att det kanske redan förbrukats både en och flera gånger på återköp.

12. Återköp ökar belåningsgraden (precis som utdelning). Högre belåning ger högre avkastning (hävstångseffekt) i utbyte mot högre risk. Det betyder att p/e-talet minskar vilket säkert lurar många att tro att aktien är billig. Kursen stiger ofta då så att p/e-talet ”återställs”.

13. Företagsledningen har ofta bonusprogram baserat på aktiekursen. Återköp är då fördelaktigare än utdelning. Dels minskar inte kursen som vid utdelning (punkt 4.), dels finns chans till kursökning (punkt 12.). Ledningen belönas alltså dubbelt utan att den åstadkommit någonting.

14. För aktieägaren innebär återköp några viktiga skillnader:

- a. Utdelning beskattas samma år. Återköp innebär för den som inte säljer att skatten skjuts upp till ett framtida sältillfälle. Ränta-på-ränta effekten gör att skatten efter flera år blir något lägre vid återköp än vid utdelning.

- b. Utländska ägarebetalar kupongskatt på utdelning. Ägare inom EU betalar 15 %, andra 30 %. Vid återköp utgår ingen sådan skatt. Kupongskatten kan dock normalt kvittas mot annan kapitalskatt i det land ägaren är skattskyldig.

15. Ett bolag får inte dela ut eller återköpa aktier för mer än det fria egna kapitalet. Det bundna egna kapitalet är alltså skyddat.

16. Enligt den nya aktiebolagslagen (1 januari 2006) slopades kravet att ett moderbolag inte får dela ut mer än vad koncernen redovisar som fritt eget kapital. Den tidigare regeln slopades och ersättes av följande gummiparagraf:”Moderbolaget skall ta hänsyn till de krav som koncernverksamhetens art, omfattning och risker ställer på koncernens egna kapital samt till koncernens konsolideringsbehov, likviditet och ställning i övrigt.”

Kommentarer till några av punkterna ovan

Punkt 6A. Bolaget återköper aktier för att sälja senare.

ABB köpte för ett antal år sedan egna aktier (för lånade pengar) för att sälja dem efter att bolaget introducerats på den amerikanska börsen. Den introduktionen blev aldrig av.

Punkt 7. Optionsprogram innebär en ofta underskattad risk för bolaget.

Ericsson hade ett sådant optionsprogram under sin förre VD. Aktier återköptes dyrt och optionerna blev värdelösa.

Punkt 12. P/e-talet minskar vid återköp.

När ett bolag lämnar utdelning brukar aktiekursen minska ungefär lika mycket som utdelningen. Det är då uppenbart att börsvärdet minskar med det utdelade beloppet. Priset p minskar men prognoserad vinst är oförändrad. P/e-talet minskar alltså – men det brukar inte kommenteras.

Återköp görs ofta löpande under året. Det minskar börsvärdet, men eftersom utestående antal aktier minskar, skall deras värde inte påverkas. Men p/e-talet som presenteras i kvartalsrapporterna minskar! Många tror då att aktierna har blivit ”billigare” och kursen stiger, vilket inte är reellt motiverat.

Punkt 16. Kravet att ett moderbolag inte får dela ut mer än vad koncernen redovisar som fritt eget kapital har slopats.

Ganska märkligt! Tack vare detta kan en koncern dela ut pengar ”som inte finns”. De finns i varje fall inte i balansräkningen. Swedish Match har tillämpat den nya principen och hade våren 2008 negativt kapital. Moderbolaget som sköter utdelning och återköp har skaffat medel genom att ta hem utdelning från dotterbolag t.ex. i Holland. Utdelningen redovisas som vinst i moderbolaget. Några pengar flyttades inte eftersom utdelningen återinvesterades i dotterbolaget -”Investering genom utdelning”.

Detta kanske är ett ytterligare steg mot att anpassa bokföringen till ”verkliga värden”. Med verkligt värde brukar man mena marknadsvärdet. Fastighetsbolag redovisar redan sådana ”verkliga” värden i sin bokföring. Fastigheterna omvärderas successivt och värdestegringen har varit den dominerande delen av redovisad vinst i flera fastighetsbolag de senaste åren.

Swedish Match hade inget eget kapital i sin koncernredovisning, men bolaget har ett börsvärde på ca 32 milliarder. Att moderbolaget då i årsredovisningen för 2007 redovisar ett Eget kapital på drygt 22 milliarder – en ökning från drygt 8 milliarder året före - kan ju då kanske ses som konservativt? Moderbolagets vinst 2007 var 17 milliarder, att jämföra med koncernens resultat som var 2 milliarder. Det kan ju ses som en ”anpassning till verkliga värden”. Det är väl bara en ren tillfällighet att tändstickskungen Ivar Kreuger hade liknande tankar.

Upplagd av Alex kl. 09:58 5 kommentarer